¿Puedo pedir a Equifax que elimine mis datos?

Cómo solicitar a Equifax la eliminación de datos

Aunque puede solicitar a Equifax que elimine sus datos la respuesta a esta pregunta no es un simple sí o no. Es importante entender que incluso si Equifax elimina sus datos, seguirán estando presentes en otras agencias de informes de crédito como Experian y TransUnion, así como la Administración de la Seguridad Social.

También puede solicitar que Equifax destruya sus datos, pero no están legalmente obligados a hacerlo. Para realizar una solicitud, siga estos pasos:

- Póngase en contacto con Equifax: Diríjase al servicio de atención al cliente de Equifax para informarse sobre el proceso de solicitud de eliminación de datos.

- Presentar una solicitud por escrito: Es posible que se le pida que presente una solicitud por escrito detallando los motivos por los que desea que se eliminen sus datos.

- Proporcionar identificación: Esté preparado para proporcionar una prueba de identidad, como una copia de su permiso de conducir o pasaporte, para verificar su identidad.

- Espere una respuesta: Equifax revisará su solicitud y responderá en consecuencia. Tenga en cuenta que no están legalmente obligados a eliminar sus datos.

Es crucial recordar que aunque Equifax acceda a borrar tus datos, esta acción puede tener consecuencias. Por ejemplo, podría dificultarle la obtención de créditos, préstamos u otros servicios financieros en el futuro, ya que los prestamistas se basan en los informes de crédito para evaluar su solvencia.

En resumen, aunque puede solicitar a Equifax que elimine sus datos, no están legalmente obligados a acceder a su petición. Además, aunque eliminen sus datos, seguirán estando disponibles a través de otras agencias de información crediticia y organizaciones gubernamentales.

¿Cómo puedo conseguir que se elimine información de mi informe crediticio?

Tres formas principales para obtener información eliminada de su informe de crédito son:

- Impugnar el elemento con la oficina de crédito que lo reportó, proporcionando evidencia de que la información es inexacta.

- Si ha sido víctima de robo de identidad, presente una denuncia policial para respaldar su reclamación.

- Como víctima de un robo de identidad, presente una alerta de fraude en las agencias de crédito para evitar que se abran nuevas cuentas a su nombre.

Siguiendo estos pasos, puede trabajar para eliminar la información inexacta de su informe crediticio y salvaguardar su identidad financiera.

¿Afecta Equifax a mi puntuación de crédito?

Equifax lo hace de hecho afecta a su puntuación de crédito, ya que es uno de los tres principales agencias de información crediticia en Estados Unidos, junto con Experian y TransUnion. Estas agencias mantienen datos sobre su historial de crédito, que se utilizan para calcular su puntuación crediticia. Dado que Equifax es la única agencia que dispone de sus número de la seguridad social, es crucial supervisar las tres agencias, especialmente si ha experimentado robo de identidad para evitar actividades fraudulentas.

¿Es seguro Equifax?

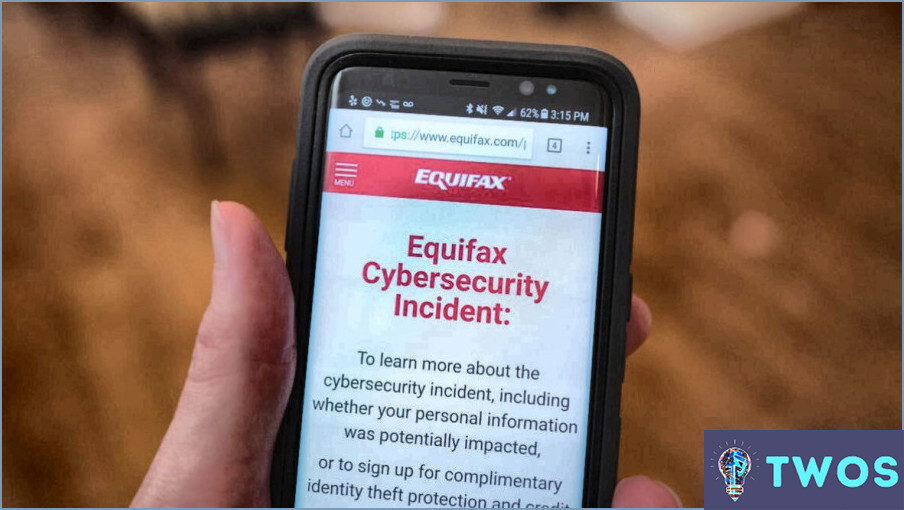

Equifax, una de las principales agencias de información crediticia, experimentó un violación masiva de datos en 2017, comprometiendo la información personal de millones de personas. Desde entonces, han invertido en medidas de seguridad y infraestructura para prevenir futuros incidentes. Aunque ninguna empresa puede garantizar una seguridad absoluta, Equifax ha tomado medidas significativas para mejorar su seguridad. Sin embargo, es crucial mantenerse alerta y controlar su información personal con regularidad.

¿Cómo se solicita la supresión del fondo de comercio?

Si desea que se elimine la información negativa de su informe crediticio, puede solicitar una eliminación de buena voluntad. Para ello, tendrá que escribir una carta al acreedor o a la agencia de cobros que comunicó la información negativa. En la carta, explique por qué la información negativa es inexacta o injusta, y pídales que la eliminen como gesto de buena voluntad. Asegúrese de incluir toda la documentación justificativa que tenga. Aunque no hay garantías de que acepten la eliminación por buena voluntad, merece la pena intentarlo. Si aceptan, asegúrese de que lo hacen por escrito.

¿Cómo se paga la eliminación?

Pagar por eliminar es un proceso en el que usted negocia con un acreedor para que elimine un elemento negativo de su informe crediticio a cambio de un pago. Estos son algunos pasos a seguir:

- Póngase en contacto con el acreedor: Póngase en contacto con el acreedor y explíquele su situación. Pregunte si están dispuestos a eliminar el elemento negativo de su informe de crédito a cambio de un pago.

- Negocie: Si el acreedor está de acuerdo, negocie la cantidad que pagará. Asegúrese de obtener el acuerdo por escrito.

- Pague: Una vez que hayas acordado la cantidad, paga al acreedor. Puedes utilizar una tarjeta de crédito o débito, PayPal, Apple Pay o Android Pay.

- Seguimiento: Después de haber pagado, haga un seguimiento con el acreedor para asegurarse de que hayan eliminado el elemento negativo de su informe de crédito.

Recuerde que el pago por cancelación no siempre tiene éxito, por lo que es importante que investigue y negocie con cuidado. También es importante tener en cuenta que pagar para eliminar no es una forma garantizada de mejorar su puntuación de crédito.

¿Cuánto tiempo permanece la información negativa en mi informe de crédito?

La información negativa puede permanecer en su informe de crédito durante un máximo de 7 años. Esto incluye pagos atrasados, cobros, cancelaciones, quiebras y ejecuciones hipotecarias. Sin embargo, algunos tipos de información negativa, como las quiebras, pueden permanecer en su informe hasta 10 años. Es importante tener en cuenta que el impacto de la información negativa en su puntuación crediticia disminuye con el tiempo, especialmente si continúa realizando pagos puntuales y mantiene un buen historial crediticio. Siempre es una buena idea comprobar regularmente su informe de crédito para asegurarse de que la información es exacta y está actualizada.

Deja una respuesta

Artículos Relacionados